前文简单介绍了VIX期货的产品知识及一些交易特性。

在VIX期货发布近两年后,CBOE再次创新,自2006年2月24日开始,交易基于VIX指数的期权产品。

VIX期权合约

如前文所述,感兴趣的读者可以在CBOE的官方网站上获取更加详细的VIX期权资料。

源于期权产品的非线性收益,VIX期权可以为权益类投资组合提供更有效的避险对冲机制,因此迅速获得成功,日交易量稳定在30-40万张,在市场出现风险事件前后,交易量屡次突破100或150万张。

我们简要列举合约规范(以标准月合约为例):

- 合约分看涨/看跌期权

- 期权种类为欧式

- 到期日现金交割

- 每份合约价值成数为$100x

- 合约到期日为标准SPX期权月合约到期星期五之前30天的周三早中部时间8:30,遇假日,向前顺延一天

- 最后交易日为到期日前一交易日

- 结算价格通过到期日早上特殊开盘报价(SOQ)过程,根据VIX指数相关的SPX期权成交价格计算得出

VIX期权的估值与定价

初期学习VIX期权的读者可能会感觉困惑。例如我们以CBOE官网的例子说明。假设我们观察到以下市场价格:

- VIX Index @ 25.00

- VIX Aug 20 Call @ 3.00

- August VIX Future @ 21.50

对于股票期权来讲,如果标的现货价格25,行权价20的看涨期权的价格至少应为5;显然这一约束对VIX期权失效。掌握VIX期权的关键一点是要明确标的是什么。与通常的股票期权不同,VIX指数不能直接交易,VIX即期价格不能代表期权到期日的期待值,因此如果以VIX即期价格计算VIX期权价格,会与市场成交价格相差很多。既然VIX期货反应的是到期日VIX的市场期待值,因此具有相同到期日的期货应当看作VIX期权的合理标的产品。如上面例子,相同到期日的VIX期货价格为21.50,当我们以该期货作为标的时,3.00的看涨期权价格就比较合理了。

对权益类组合的避险对冲作用

在VIX期货的讲解中,我们知道VIX与VIX期货相对于S&P500股指具有很强的负相关性。这一点在S&P500出现恐慌性抛售时更为明显,而且VIX期货涨幅通常会超过SPX跌幅。

例如下表列出自VIX期货交易后SPX日跌幅超过-5%的对比,13次中仅有2008年11月20日一次例外(以到期日大于一天首月合约计)。

| SPX_Ret | F1_Ret | |

| Date | ||

| 08-09-29 | -8.8% | 14.1% |

| 08-10-07 | -5.7% | 11.9% |

| 08-10-09 | -7.6% | 14.8% |

| 08-10-15 | -9.0% | 18.6% |

| 08-10-22 | -6.1% | 10.34% |

| 08-11-05 | -5.3% | 8.1% |

| 08-11-06 | -5.0% | 14.7% |

| 08-11-12 | -5.2% | 9.1% |

| 08-11-19 | -6.1% | 9.8% |

| 08-11-20 | -6.7% | 5.3% |

| 08-12-01 | -8.9% | 13.6% |

| 09-01-20 | -5.3% | 16.6% |

| 11-08-08 | -6.7% | 25.4% |

可见VIX期货在市场动荡下行时具有明显的避险对冲特点。而基于VIX期货的期权产品,依靠其非线性收益及灵活的组合特性,则可以提供更加多样有效的策略。

VIX看跌/看涨期权比率

如果我们将每日统计的看跌期权交易总量,除以看涨期权交易总量,我们可以得到看跌/看涨期权比率。因为看涨/看跌期权的交易量,通常代表市场对未来短期发展的信心,其比率经常被交易者作为一个风向标。

例如,对于普通股票或股指期权,投资者通常在市场不确定因素增加时选择更加激进的购买看跌期权进行保护,使比率上升;在市场稳定乐观时选择购买看涨期权,使比率下降。与普通股票期权不同,因为VIX期货与S&P500负相关,投资者会在市场不确定性增加时更加激进的购买看涨期权,而在VIX指数飙升后,受均值回归影响,投资者期待VIX指数会迅速回落,因此会更加激进的购买看跌期权。

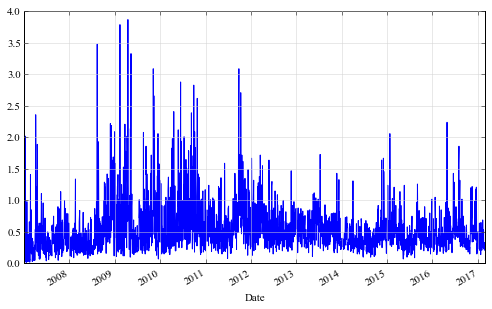

历史上VIX看跌/看涨比率通常在0.3~0.7之间波动,最低可以在0.10以下,最高可以突破3.00。比率处于低端时,看涨期权成交更为活跃,可能代表市场不确定性增加;比率处于高端(通常大于1)时,看跌期权成交更为活跃,可能表示市场认为VIX将要回落,S&P500股指将要反弹。

CBOE在2012年发表过一篇关于利用VIX看跌/看涨比率开发交易策略的文章。文章中涉及的一个基本策略就是当比率大于1时(看跌成交量大于看涨成交量),买入S&P指数,持仓一天卖出。在作者回测期间(2007-01-03 至 2011-09-30),该策略获得235.94点即16.66%的收益,而其间S&P500指数下跌286.88点即-20.25%。

我们独立回测这一策略,得出结果比较近似:策略收益240.73点(16.99%),同期S&P500指数下跌285.18点(-20.13%)。

但是如果我们将回测时间延长至最近交易日(2007-01-03 至 2017-02-27),该策略只产生407点(28.75%)收益,而S&P500指数获得953.13点(67.28%)收益。

如果保持其它因素不变,将持仓时间由一天延长为三天,则回测期间策略收益提高至611.85点(43.19%)。

显然,长期牛市中,VIX飙升频率小,交易信号出现机会少(看跌成交量通常在VIX飙升后迅速升高),策略表现落后大盘。

但考虑该策略交易次数相对低,持仓时间仅为一天,值得进一步深入研究,与其它策略配合执行。

感兴趣的读者可以在CBOE的历史交易量数据页面,自行下载成交量数据,分析研究。

作为参考,下图显示看跌/看涨比率的时间序列,当比率高于1时,触发上面描述策略的交易信号。

VIX期权的常用交易策略

常用的普通股票期权策略也同样适用于VIX期权。读者可以在我们的策略分析器中练习,对于不熟悉期权交易的读者,可以在期权教程以及新方法学期权的系列讲座中学习。

这里我们只简单介绍一下VIX期权相对比较独特的一些属性。

首先,VIX期权的隐含波动率远远高于普通股票或股指期权。下图显示过去两年VIX指数10-90天的移动历史波动率。读者也可以自己到历史波动率与收益形态页面计算,在Symbol输入栏输入: ^VIX。

上图展示的VIX历史波动率经常高于100%。而我们用首月期货计算出的20交易日历史波动率的平均值大约在85%左右。这在股票与股指期权中是不多见的。

高波动率直接意味着高风险。我们从Yahoo中获取今日(2017-02-28)收盘价格如下:

- 日期:2月28日

- 到期日:3月22日

- 距最后交易日:21天

- 期权类型:看涨

- 行权价:13

- 市场中间价格:1.25

同时我们获得标的产品3月22日到期的VIX期货收盘价格为13.50。

将以上数据代入我们的期权计算器,我们可以计算出隐含波动率为77%。其虚值部分为1.25 - (13.5 - 13) = 0.75。保持其它因素不变,如果我们30%的波动率,我们得出看涨期权价格为0.68,虚值部分为0.68 - (13.5 - 13) = 0.18。由此可见,VIX期权价格非常昂贵,同时意味着时间损耗更大。其它希腊字母特性,读者可以自行在计算器下方的动态图中演示。

有关VIX期权的另外一个特性是波动率微笑(曲面)与普通股票或股指的波动率微笑不同或者相反。简单讲,我们知道对普通股票或股指期权,投资者为防范下跌风险,购买虚值看跌期权进行保护,因此抬升了低于平值部分的隐含波动率,也就是价格低的隐含波动率相对于价格高的隐含波动率要高。这一点在VIX期权中刚好相反:为防范股票/股指下跌风险,投资者会买入虚值看涨期权作为保护,从而抬升高于平值部分的隐含波动率。这个特性在VIX期权交易中很重要。

VIX期权的交易组合与交易策略异常丰富,我们会在将来的交易篇中进一步深入介绍。