本文介绍估值工具的使用方法以及如何利用估值工具深入了解期权特性。

- 进入工具

估值工具位于下拉菜单:估值与情景模拟--》期权计算器

- 页面布局

(为避免歧义,网站工具上显示的专业术语以英文标示;请参考基础知识教程中的名词解释了解对应的中文名称与释义)

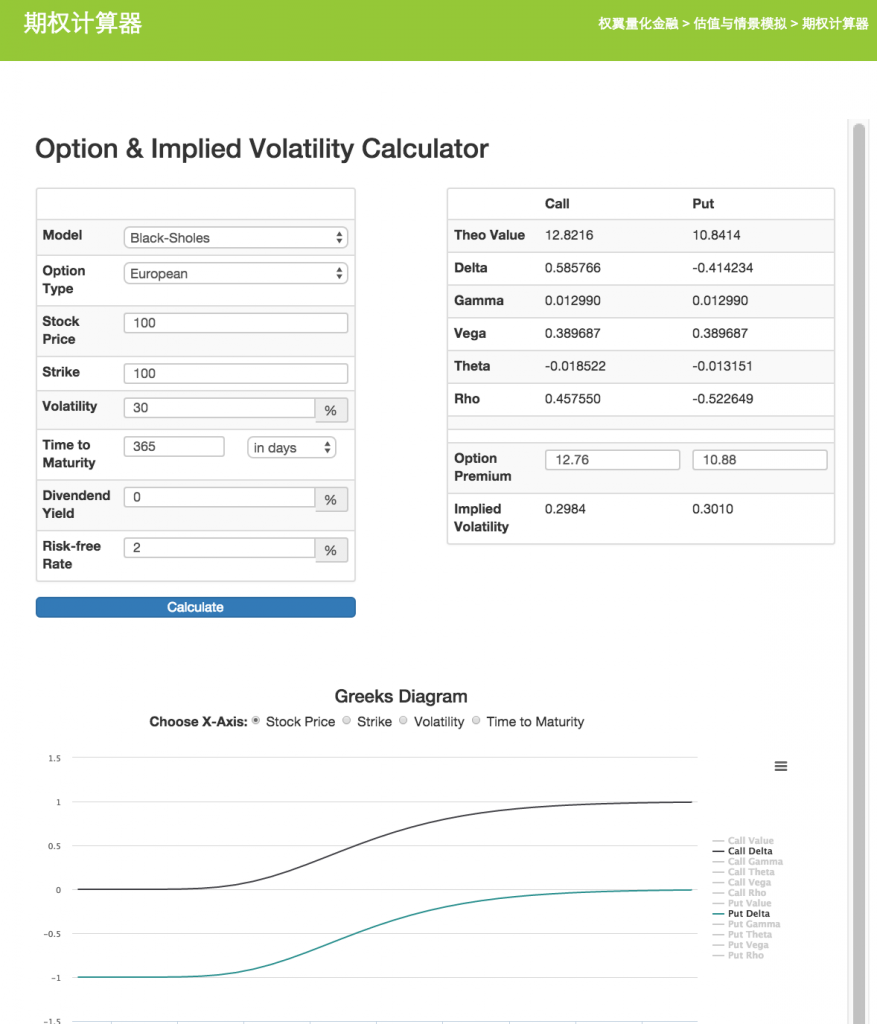

下图是进入期权计算器后的页面截屏。页面分为两大功能区域:

- 期权价格,希腊字母(风险敏感度系数),及隐含波动率计算

- 希腊字母相对于市场变量的变化曲线

- 页面定义及基本使用方法

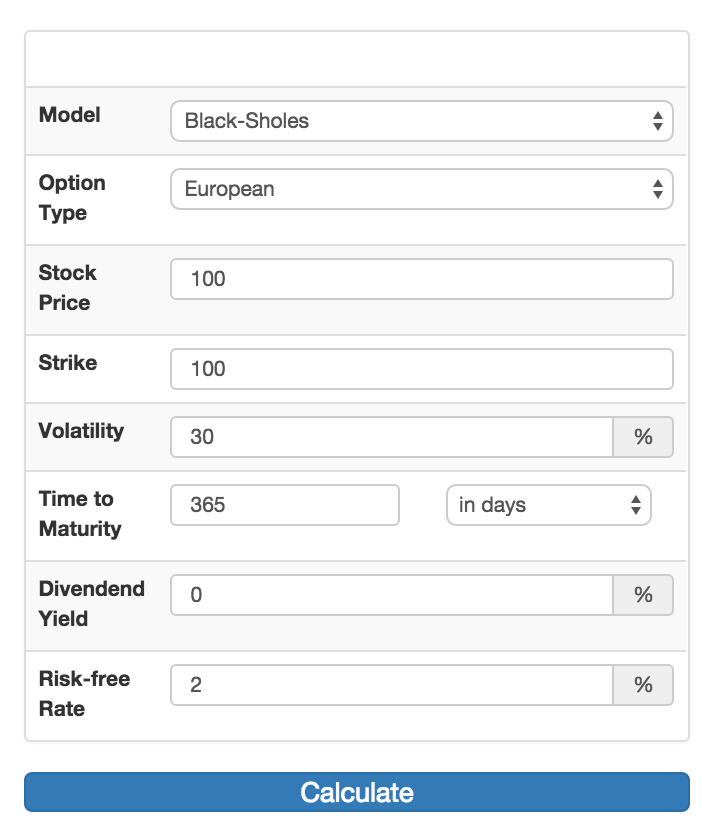

- 估值输入面版

- 系统默认状态:为帮助初学者熟悉工具,页面下载时会展示系统默认状态下的输入输出结果。

- Model: 用户可选择三种模型中任意一个。有关模型介绍,请参照上文估值的理论知识。Black-Sholes模型是公式模型,所以同样输入数据得出的输出结果是一致的;另两种模型是基于数值模型模拟标的价格分布,因而重复计算输出结果会略有不同。

- Option Type: 请选择欧式期权或美式期权。具体分别,请参照基础知识教程中期权分类的介绍。

- Stock Price: 请输入标的市场价格

- Strike: 请输入期权的行权价

- Volatility: 请输入标的行权期内波动率的估值;可以是市场上期权价格推算出的隐含波动率数值,也可以是用户自行预测的波动率值

- Time to Maturity: 请输入从计价日到到期日间的时间长度;用户可选择输入天数,也可输入年数

- Dividend Yield: 请输入现金股息的年化率;简单算法是用预测到期日前的现金股息除以标的市场价格,转化为年化率

- Risk-free Rate: 无风险连续利率;普通用户的简化方法是使用与到期日相同期限的国债有效收益率替代

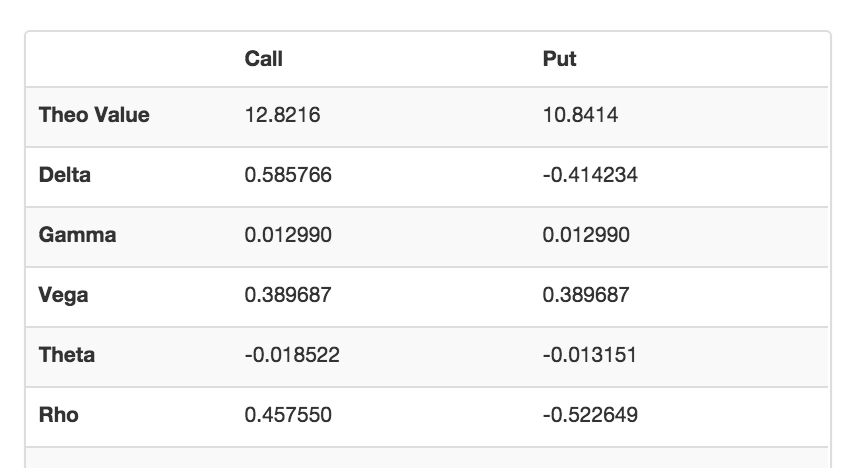

- 估值输出面版

- 当用户按计算(Calculate)按钮后,计算结果会在输出面版中显示

- 输出面版同时输出看涨和看跌期权的理论估值,以及希腊字母代表的风险敏感度系数

- Theo Value:即依靠估值模型计算出的理论估值,分别对应看涨期权,和看跌期权

- Delta: 期权价格相对于标的价格变化的敏感系数。Delta是期权研究中最基本的系数之一。成功理解期权交易,用户不仅要充分理解Delta所代表的含义,而且需要熟练掌握Delta在不同市场前提下变化的方向与速度。基础知识教程中希腊字母有关于Delta的详细描述。

- Gamma:期权价格相对于Delta变化的敏感系数,也是描述Delta变化曲率的参数。Gamma是期权交易中另一重要风险系数。Gamma拥有很多特性,在交易中被用来作为盈利或规避风险的手段。比如期权买入方的Gamma永远为正值,而卖出方的Gamma永远为负值。在瞬间变化中,一个Delta被对冲为零,而Gamma为正值的投资组合,不论标的价格升高还是降低,都会获利。参考希腊字母关于Gamma的详细描述。

- Vega: 是期权价格相对于波动率变化的敏感系数。不同于Delta和Gamma是标识的是变化率,Vega标识的是变化现金值。简单计算方法是调整波动率浮动一个百分点(向上或向下),重新计算期权价值;差值即是Vega。类似于Gamma,期权买入方的Vega永远为正,卖出方的Vega永远为负。其它因素恒定,Vega为正值的投资组合,在波动率上升期间,会获得盈利;反之亦然。

- Theta:也成为时间损耗,是描述期权价格随着时间推移而带来的变化。通常Theta代表一天的时间变化(有效期减少一天)而引起期权价值的变动量,数值为现金值。Theta和期权的时间价值有密切关系。如果其它因素不变,随着时间推移,期权的时间价值会逐渐损耗为零。 因此一般情况下,期权买入方会承担时间损耗,即Theta为负,用以换取标的价格波动而带来的行权可能。但在某些特殊情况下,期权买入方的Theta可能为正。参阅希腊字母关于Theta的详细描述。

- Rho:是期权价格相对于无风险利率变化的敏感系数。通常利率上升会使得看涨期权价值升高,看跌期权价值降低;反之亦然。

- 隐含波动率计算面版

- 用期权市场价格反向推导出期权计价因子中的波动率,称为隐含波动率。隐含波动率代表市场期权价格中隐含的所有交易员对标的波动率的预测。计算隐含波动率有非常重要的意义。它可以将市场上同一标的不同行权价的期权,不同到期日的期权,做有效比较;甚至可以比较不同标的期权;比较结果配合交易员的市场预期,可以制定交易策略。波动率研究是期权交易研究中最为重要的核心要素,我们的教程中有多篇关于波动率策略,预测,以及交易的文章。此外,我们的数据服务中有大量针对波动率的历史分布及预测的量化分析工具。

- Option Premium:请输入对应于看涨或看跌期权的期权价格

- Implied Volatility: 点击计算(Calculate)按钮后,隐含波动率将在此显示。

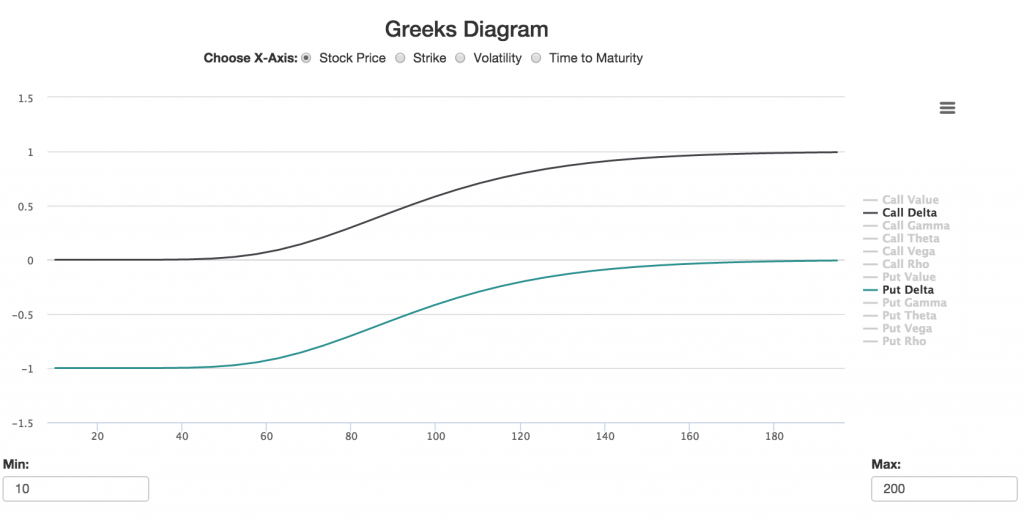

- 希腊字母动态曲线图

- 掌握期权特性就要掌握希腊字母的特性。希腊字母不仅描述期权的各项风险系数,很多更是专业期权交易员的交易对象。

- 希腊字母的静态特性,比如看涨期权的Delta为正,看跌期权的Delta为负,或者买入期权的Gamma/Vega为正,卖出为负,比较容易理解和掌握;相反,希腊字母的动态特性,也就是希腊字母相对于时间或其它变量的动态变化属性,就需要大量的训练而才能逐渐掌握。

- 期权计算器页面下方的希腊字母动态曲线图提供了一个非常有效的学习与训练工具。

- 图形的横坐标为用户选择变量读数,纵坐标为希腊字母的读数。调整图形下面的最小坐标和最大坐标,可以调整输出范围。

- 横坐标变量如下图所示。点击按钮来设置横坐标定义。

- 用户还可以自行选择需要显示的希腊字母,选项在图形右侧。希腊字母分为看涨和看跌期权两大类,每种包含期权价值和5个常用字母。如下图所示。

- 估值输入面版

下一节继续讲述如何利用上述工具深入学习并运用训练来加强技能。